Funcionamiento de los mercados de la vivienda: Racionamiento del Crédito

El mercado de las viviendas tiene características que lo distinguen de la mayoría de los mercados de bienes. Estas características que lo hacen único tienen que ver con cuestiones de la oferta como de la demanda.

Una casa o departamento es un bien con una vida útil inusualmente larga durante la cual está fijo geográficamente. La producción de nuevas casas representa una pequeña parte de la oferta total de viviendas, por lo que la influencia de oferta adicional es de naturaleza marginal en el corto plazo.1

Por todo esto, se considera que el mercado de viviendas tiene una limitada elasticidad de oferta en el corto plazo, mientras que la demanda se caracteriza por una combinación de una alta elasticidad Ingreso y una pequeña elasticidad precio.

Estos factores provocan que los equilibrios de corto plazo resulten en alquileres y precios mas caros que en el largo plazo durante períodos de rápido crecimiento económico, al mismo tiempo que se producen sustanciales ganancias de capital para los propietarios de viviendas2. La situación actual del mercado argentino replica este comportamiento de precios crecientes en un período de elevado crecimiento económico.

Los costos de producción por unidad son inusualmente altos y el precio de una vivienda representa varias veces el ingreso anual de un trabajador, por lo que una familia que no es propietaria usualmente debe recurrir al crédito para financiar la compra de una vivienda.

Sin embargo, como veremos mas adelante, en el mercado de capitales se puede presentar una situación que provoca un racionamiento del crédito para la compra de viviendas, debido principalmente a fallas intrínsecas de los mercados de capitales, que se ven acentuadas en el mercado de viviendas

Racionamiento del Crédito

Una característica de los mercados de crédito es que el tipo de interés que reciben los que depositan su dinero es mayor al que los bancos esperan obtener de los préstamos, que es igual a la tasa de interés contractual multiplicada por la probabilidad de repago.3 Se presenta una situación de información imperfecta o asimétrica, en la cual los potenciales tomadores de fondos tienen mayor información sobre su propio riesgo de incumplimiento que los bancos. En esta situación, se puede demostrar que se produce una situación de racionamiento del crédito endógenamente.

El modelo desarrollado por Stiglitz-Weiss considera una economía con un banco y un grupo de prestatarios, cada uno de los cuales tiene un proyecto de un período en el cual puede invertir. Cada proyecto requiere un monto de fondos, L. Cada prestatario debe dar una garantía C de un valor menor al monto que requiere el proyecto (C>L).

Se supone que cada proyecto tiene una distribución de pagos F(R,X), donde R son los ingresos generados por el proyecto (que son asumidos idénticos entre proyectos) y X es un parámetro que mide el grado de riesgo del proyecto. Los proyectos rinden R ó 0, el prestatario no puede afectar R. Un mayor valor de X representa un mayor nivel de riesgo.

El prestamista recibe un monto fijo de préstamos L, a la tasa de interés contractual r, y no paga el préstamo si los ingresos R mas el valor de la garantía C no alcanzan para repagar el crédito. El banco recibe ya sea el total del monto contratado (1 + r) L o bien R + C, por lo que el ingreso del banco está dado por:

Max {R+C;(1+r)L}

Mientras que los retornos del prestatario vienen dados por

Max{R-(1+r)L;-C}

Stiglitz y Weiss muestran que para un interés contractual dado, existe un valor crítico de X, X*, tal que el potencial prestatario va a invertir solo si X>X*.

También demuestran que un aumento en la tasa de interés r da lugar a dos tipos de efectos:

Selección Adversa: mientras mayor sea el grado de riesgo de los potenciales inversores, menos prestatarios con elevado riesgo serán excluidos del mercado.

Riesgo Moral: los prestatarios son inducidos a elegir proyectos con mayor riesgo.

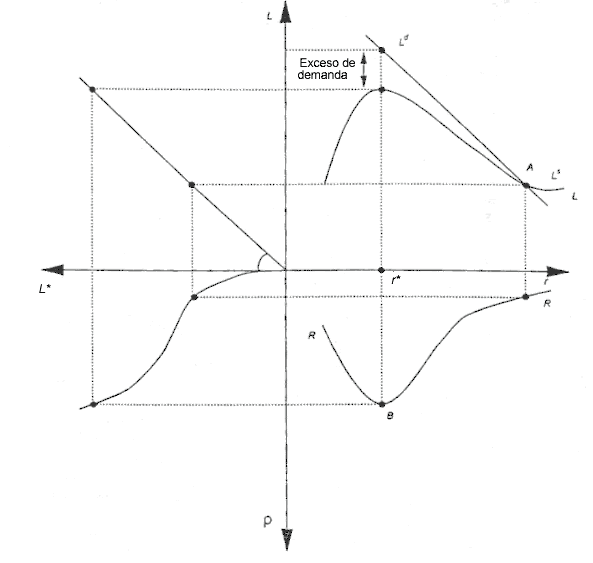

Esto puede ser observado en el siguiente gráfico (tomado de Agénor 2000)

Gráfico 2: modelo de Stiglitz-Weiss

Tomado de Agenor (2000) p. 66

En el gráfico, el cuadrante noreste muestra la demanda de préstamos Ld, y la oferta de préstamos Ls, ambas en función de la tasa de interés r. La demanda de fondos tiene la forma normal, mientras que la oferta de fondos está relacionada positivamente con la tasa de interés sólo hasta determinado nivel de ésta, a partir de este nivel, los efectos de selección adversa y riesgo moral son tan fuertes que implican una menor oferta de créditos.

El retorno esperado del banco, R, es el producto entre la tasa de interés r y la probabilidad de repago. Debido a los efectos mencionados, a partir de la tasa r la probabilidad de repago cae mas que el aumento de la tasa de interés, a partir de r*. La relación entre R y r está representada en el panel sureste.

El valor de la tasa de interés que asegura la igualdad entre la oferta y la demanda de fondos está indicado por el punto A, sin embargo, el equilibrio con crédito racionado ocurre al nivel de interés r*, en el cual el retorno del banco R es el máximo. La tasa de interés que vacía el mercado no es óptima para el banco, debido a que a ese nivel las ganancias R son menores que en r*, y también es ineficiente, porque los prestatarios con alta probabilidad de repago salen del mercado y son reemplazados por aquellos con alta probabilidad de default. La tasa de interés r* que no vacía el mercado es óptima y eficiente, porque los ingresos del banco están en el máximo nivel y los prestatarios con alto riesgo de incumplimientos salen del mercado.

Entonces, bajo una situación de información imperfecta, las tasas de interés están por debajo de las que vacían los mercados aún bajo condiciones competitivas. Este simple modelo puede ser útil para comprender el funcionamiento del crédito en el mercado argentino, en el cual el crédito está severamente restringido, especialmente para las familias de menores recursos y por lo tanto con una mayor X.

Es clara entonces la insuficiencia del binomio ahorro previo/crédito hipotecario para concretar el acceso a vivienda de los sectores de menores ingresos, aunque esto sí puede ser factible en los estratos de ingresos mas elevados.

1 Cullingworth (1967)

2 Lindbeck, A (1967)

3 Agénor Pierre Richard (2000)

FedericoAnzil (08 de Oct de 2007). "Funcionamiento de los mercados de la vivienda: Racionamiento del Crédito". [en linea]

Dirección URL: https://www.econlink.com.ar/viviendas/racionamiento-credito (Consultado el 13 de Mayo de 2021)